- 64.50 KB

- 2022-04-29 14:47:38 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

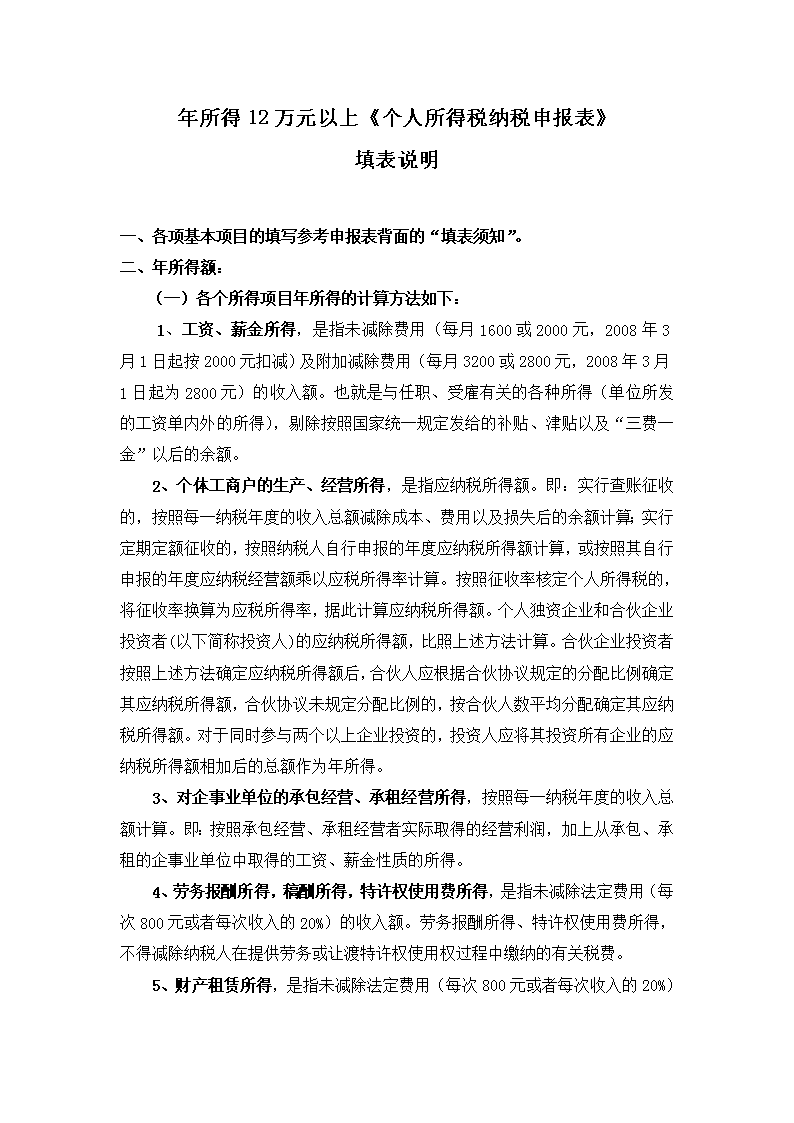

'年所得12万元以上《个人所得税纳税申报表》填表说明一、各项基本项目的填写参考申报表背面的“填表须知”。二、年所得额:(一)各个所得项目年所得的计算方法如下:1、工资、薪金所得,是指未减除费用(每月1600或2000元,2008年3月1日起按2000元扣减)及附加减除费用(每月3200或2800元,2008年3月1日起为2800元)的收入额。也就是与任职、受雇有关的各种所得(单位所发的工资单内外的所得),剔除按照国家统一规定发给的补贴、津贴以及“三费一金”以后的余额。 2、个体工商户的生产、经营所得,是指应纳税所得额。即:实行查账征收的,按照每一纳税年度的收入总额减除成本、费用以及损失后的余额计算;实行定期定额征收的,按照纳税人自行申报的年度应纳税所得额计算,或按照其自行申报的年度应纳税经营额乘以应税所得率计算。按照征收率核定个人所得税的,将征收率换算为应税所得率,据此计算应纳税所得额。个人独资企业和合伙企业投资者(以下简称投资人)的应纳税所得额,比照上述方法计算。合伙企业投资者按照上述方法确定应纳税所得额后,合伙人应根据合伙协议规定的分配比例确定其应纳税所得额,合伙协议未规定分配比例的,按合伙人数平均分配确定其应纳税所得额。对于同时参与两个以上企业投资的,投资人应将其投资所有企业的应纳税所得额相加后的总额作为年所得。 3、对企事业单位的承包经营、承租经营所得,按照每一纳税年度的收入总额计算。即:按照承包经营、承租经营者实际取得的经营利润,加上从承包、承租的企事业单位中取得的工资、薪金性质的所得。 4、劳务报酬所得,稿酬所得,特许权使用费所得,是指未减除法定费用(每次800元或者每次收入的20%)的收入额。劳务报酬所得、特许权使用费所得,不得减除纳税人在提供劳务或让渡特许权使用权过程中缴纳的有关税费。 5、财产租赁所得

,是指未减除法定费用(每次800元或者每次收入的20%)和修缮费用(每月不超过800元)的收入额。不得减除纳税人在出租财产过程中缴纳的有关税费;对于纳税人一次取得跨年度财产租赁所得的,全部视为实际取得所得年度的所得。 6、财产转让所得,是指转让财产的收入额减除财产原值和转让财产过程中缴纳的税金及有关合理费用后的余额,即应纳税所得额。个人转让房屋所得,采取核定征收个人所得税的,按照实际征收率(1%、2%、3%)分别换算为应税所得率(5%、10%、15%),据此计算年所得。股票转让所得,以一个纳税年度内,个人股票转让所得与损失盈亏相抵后的正数为申报所得数额,盈亏相抵为负数的,此项所得按“零”填写。 7、利息、股息、红利所得,偶然所得和其他所得,均指不减除任何费用的收入额。个人储蓄存款利息所得、企业债券利息所得,全部视为纳税人实际取得所得年度的所得。(二)以下所得可以不计算在年所得中:主要包括以下三项: 1、个人所得税法第四条第一项至第九项规定的免税所得,即: (1)省级人民政府、国务院部委、中国人民解放军军以上单位,以及外国组织、国际组织颁发的科学、教育、技术、文化、卫生、体育、环境保护等方面的奖金; (2)国债和国家发行的金融债券利息;(3)按照国家统一规定发给的补贴、津贴,即个人所得税法实施条例第十三条规定的按照国务院规定发放的政府特殊津贴、院士津贴、资深院士津贴以及国务院规定免纳个人所得税的其他补贴、津贴; (4)福利费、抚恤金、救济金; (5)保险赔款;(6)军人的转业费、复员费; (7)按照国家统一规定发给干部、职工的安家费、退职费、退休工资、离休工资、离休生活补助费; (8)依照我国有关法律规定应予免税的各国驻华使馆、领事馆的外交代表、领事官员和其他人员的所得; (9)

中国政府参加的国际公约、签订的协议中规定免税的所得。 2、个人所得税法实施条例第六条规定可以免税的来源于中国境外的所得。 3、个人所得税法实施条例第二十五条规定的按照国家规定单位为个人缴付和个人缴付的基本养老保险费、基本医疗保险费、失业保险费、住房公积金(简称“三费一金”)。特别注意:以上年所得计算口径仅适用于个人年所得12万元以上的年度自行申报,不适用于个人计算缴纳税款。三、应纳税所得额和应纳税额:各个所得项目应纳税所得额和应纳税额的计算方法(按月(次)纳税申报的,须将全年各月(次)应纳税所得额和应纳税额汇总)。(一)工资、薪金所得1、应纳税所得额=月工资、薪金收入-1600元或2000元,2008年3月1日起按2000元扣减(或4800元,外籍人员适用)2、应纳税额=应纳税所得额×适用税率-速算扣除数(适用5%-45%的九级超额累进税率)(注:单位和个人按照国家规定标准缴付的基本养老保险费、基本医疗保险费、失业保险费、住房公积金(简称“三费一金”)可以在税前扣除,超过规定标准缴付的部分,需计入工资、薪金收入计算征收个人所得税。)(二)个体工商户的生产、经营所得1、采用查帐征收个人所得税业户:(1)应纳税所得额=收入总额-(成本+费用+损失+准予扣除的税金)(2)应纳税额=应纳税所得额×适用税率-速算扣除数(适用5%-35%的五级超额累进税率)2、采用核定征收率(俗称带征率)征收个人所得税业户:(1)应纳税额=收入总额×带征率(2)应纳税所得额=(应纳税额+速算扣除数)÷适用税率(本公式的速算扣除数和适用税率从下表对应的应纳税额中查找:应纳税额适用税率速算扣除数250元5%0

250-750元10%250750-4750元20%12504750-10750元30%425010750元以上35%675035250元以上(年所得12万元以上)35%6750注:采取带征个人所得税的业户按照上表计算出的生产经营所得后,如还有其他所得项目(如租金、劳务报酬、利息、股息、红利等)与本项目相加超过12万元的,应进行年所得12万以上自行申报。(三)对企事业单位的承包经营、承租经营所得1、应纳税所得额=个人承包、承租经营收入总额-每月1600元或2000元(2008年3月1日起按2000元扣减)2、应纳税额=应纳税所得额×适用税率-速算扣除数(适用5%-35%的五级超额累进税率)(四)劳务报酬所得1、应纳税所得额(1)每次收入不超过4000元的:应纳税所得额=每次收入额-800元(2)每次收入在4000元以上的:应纳税所得额=每次收入额×(1-20%)2、应纳税额=应纳税所得额×20%如果纳税人的每次应税劳务报酬所得超过20000元的,应实行加成征税,其应纳税总额应依据相应税率和速算扣除数计算。计算公式为:应纳税额=应纳税所得额×适用税率-速算扣除数(见税率表)个人劳务所得税率表级数含税级距不含税级距税率(%)速算扣除数1不超过20000元的不超过16000元的2002超过20000元至超过16000元至30200050000元的部分37000元的部分3超过50000元的超过37000元的407000部分部分

(五)稿酬所得1、应纳税所得额(1)每次收入不超过4000元的:应纳税所得额=每次收入额-800元(2)每次收入在4000元以上的:应纳税所得额=每次收入额×(1-20%)2、应纳税额=应纳税所得额×20%×(1-30%)(六)特许权使用费所得1、应纳税所得额(1)每次收入不超过4000元的:应纳税所得额=每次收入额-800元(2)每次收入在4000元以上的:应纳税所得额=每次收入额×(1-20%)2、应纳税额=应纳税所得额×20%(七)利息、股息、红利所得1、应纳税所得额=每次收入额2、应纳税额=应纳税所得额(每次收入额)×20%(八)财产租赁所得1、可提供准予扣除项目和修缮费用凭据的纳税人:(1)应纳税所得额①每次(月)收入不超过4000元的:应纳税所得额=每次(月)收入额-准予扣除项目-修缮费用(800元为限)-800元②每次收入在4000元以上的:应纳税所得额=〔每次(月)收入额-准予扣除项目-修缮费用(800元为限)〕×(1-20%)(2)应纳税额=应纳税所得额×适用税率(适用20%的税率,但对个人出租房屋取得的所得暂减按10%的税率征收个人所得税。)2、采取核定征收个人所得税的纳税人:(1)应纳税所得额=应纳税额÷适用税率(适用20%的税率,但对个人出租房屋取得的所得暂减按10%的税率征收个人所得税。)(2)应纳税额=财产租赁收入额×核定征收率(即带征率)(中山2008年

个人出租住宅房屋采用综合征收率征收有关税费;出租非住宅房屋个人所得税带征率请参考下表。)个人出租非住宅个人所得税带征率:房屋用途月租金收入计税依据税率(%)非住房月租金小于1000元租金金额0非住房月租金大于等于1000元小于2000元租金金额0.7非住房月租金大于等于2000元租金金额2.7(九)财产转让所得1、可提供财产原值和合理税费凭据的纳税人:(1)应纳税所得额=每次收入额-财产原值-合理税费(2)应纳税额=应纳税所得额×20%2、采取核定征收个人所得税的纳税人:(1)应纳税所得额=应纳税额÷20%(2)应纳税额=财产转让收入额×核定征收率(即带征率)(中山2008年个人转让房地产收入个人所得税带征率为3%)(十)偶然所得1、应纳税所得额=每次收入额2、应纳税额=应纳税所得额(每次收入额)×20%四、已缴(扣)税额:填写取得该项目所得在中国境内已经缴纳或者扣缴义务人已经扣缴的税款。五、抵扣税额:填写个人所得税法允许抵扣的在中国境外已经缴纳的个人所得税额。六、减免税额:填写个人所得税法允许减征或免征的个人所得税税额。七、应补(退)税额=应纳税额-已缴(扣)税额-抵扣税额-减免税额。'

您可能关注的文档

- 2014年新版企业所得税年度纳税申报表主表怎么填

- 《增值税纳税申报表(一般纳税人适用)》及其附列资料填写说明

- 一般纳税人《增值税纳税申报表》及附表填表说明

- 一般纳税人增值税纳税申报表填写指引

- 以案解析2014年版企业所得税年度纳税申报表填报

- 企业所得税年度纳税申报表(表样)

- 企业所得税月(季)度预缴和年度纳税申报表(b类,2015年版)及填报说明201602

- 企业所得税月(季)度预缴和年度纳税申报表(b类,2015年版)及填报说明 (1)

- 企业所得税纳税申报表填报技巧

- 附件4:《增值税纳税申报表(小规模纳税人适用)》及其附列资料填写说明

- 企业所得税纳税申报表培训资料

- 2014版企业所得税纳税申报表讲义--辛连珠

- 代理填制企业所得税纳税申报表的方法

- 附件二:《福建省车船税纳税申报表》

- 增值税纳税申报表附列资料(表一)

- 房产税纳税申报表(汇总版)

- 企业所得税纳税申报表讲稿

- 营业税纳税申报表(空白)