- 860.50 KB

- 2022-04-29 14:45:14 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

'第一页,共30页。

是一项均衡模型,也是现代金融经济学的奠基石。提供基准收益率;估计期望收益率。在简单假设基础上,逐渐衍化为使用(shǐyòng)复杂假设。1952年马科维茨现代投资组合选择理论。1964年夏普、林特纳、莫森发展为资本资产定价模型。9.1资本(zīběn)资产定价模型(CAPM)概述2第二页,共30页。

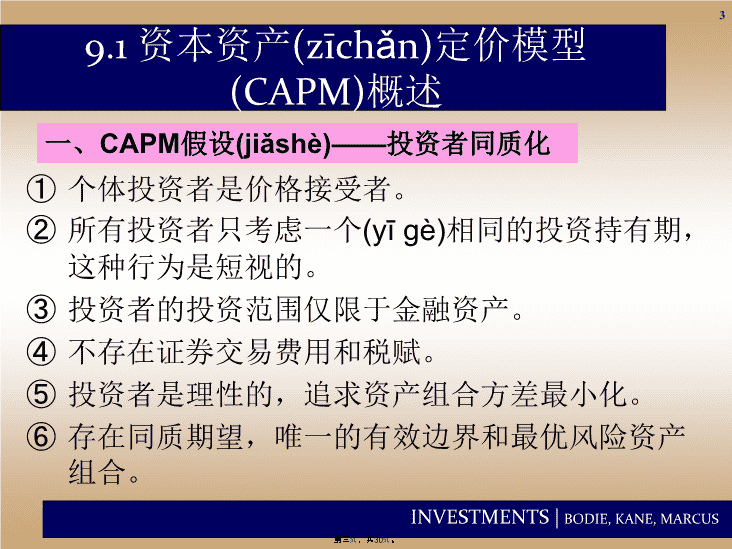

个体投资者是价格接受者。所有投资者只考虑一个(yīɡè)相同的投资持有期,这种行为是短视的。投资者的投资范围仅限于金融资产。不存在证券交易费用和税赋。投资者是理性的,追求资产组合方差最小化。存在同质期望,唯一的有效边界和最优风险资产组合。9.1资本资产(zīchǎn)定价模型(CAPM)概述一、CAPM假设(jiǎshè)——投资者同质化3第三页,共30页。

二、均衡关系1.所有的投资者都持有相同的最优风险资产组合——市场投资组合M(MarketPortfolio)。市场投资组合包括了所有的股票,而且每种股票在市场投资组合中所占的比例等于(děngyú)这只股票的市场价值占所有股票市场价值的比例。9.1资本资产定价模型(móxíng)(CAPM)概述为什么所有投资者都持有(chíyǒu)相同的持有(chíyǒu)市场组合?价格调整4第四页,共30页。

2.市场投资组合M不仅在有效边界上,也是相切于最优资本配置线的最优风险资产组合。资本市场线CML:从无风险利率出发通过市场投资组合M的延伸(yánshēn)直线,也是最优资本配置线。市场投资组合M:最优风险资产组合。是有效边界与资本市场线的切点。9.1资本资产定价(dìngjià)模型(CAPM)概述5第五页,共30页。

9.1.1为什么所有(suǒyǒu)投资者都持有市场组合图9.1有效(yǒuxiào)边界和资本市场线资本市场(shìchǎng)线CML是资本配置线的特例,CML是提供最高夏普比率的CAL。6第六页,共30页。

9-79.1.2消极策略(cèlüè)是有效的共同基金原理:投资者只要根据自己(zìjǐ)的风险厌恶水平,将资金合理地分配于货币市场基金和指数基金。第七页,共30页。

9.1.3市场组合的风险(fēngxiǎn)溢价3.市场投资组合M的风险溢价与市场风险和投资者的风险厌恶(yànwù)程度成比例:设投资于最优风险(fēngxiǎn)资产组合的资金比例为y:设y=19-18第八页,共30页。

9.1资本资产(zīchǎn)定价模型(CAPM)概述4.单个资产的风险(fēngxiǎn)溢价与市场投资组合M的风险(fēngxiǎn)溢价成正比,单个证券的风险(fēngxiǎn)溢价取决于单个资产对市场投资组合风险(fēngxiǎn)的贡献程度。单个证券的风险(fēngxiǎn)溢价为:βi为个股对市场组合方差的贡献。9第九页,共30页。

单个证券的风险溢价(yìjià)取决于单个资产对市场投资组合风险的贡献程度,取决于它与市场组合的协方差。9.1.4单个证券的收益(shōuyì)和风险组合(zǔhé)方差:GE对市场组合方差的贡献:9-310第十页,共30页。

通用电气公司的例子(lìzi)通用电气公司股票与市场(shìchǎng)投资组合的协方差:因此,投资通用电气公司股票的回报—风险比率可以表达为:9-411第十一页,共30页。

通用电气公司的例子(lìzi)②投资于市场组合的回报—风险(fēngxiǎn)比率:③均衡时,通用电气公司股票的回报—风险(fēngxiǎn)比率应该与市场组合的相等:9-59-612第十二页,共30页。

单个资产的期望(qīwàng)收益—贝塔关系★通用电气公司的合理风险溢价:变换一下,我们可以得到:注意:预测的是收益风险溢价取决于两个因素:一是市场组合风险报酬[E(rM)-rf];二是资产对市场组合的风险暴露(bàolù)程度β;9-79-813第十三页,共30页。

资产组合的期望(qīwàng)收益—贝塔关系CAPM对任何单独资产都成立,那么它对所有(suǒyǒu)的资产组合都有效,因为:这一结果对市场组合本身也有效:M=114第十四页,共30页。

9.1.5证券市场(zhènɡquànshìchǎnɡ)线★均衡市场中,所有证券都必须在证券市场线上。证券市场线:期望收益-贝塔关系。斜率(xiélǜ)为市场投资组合的风险溢价:【E(rM)-rf】。15第十五页,共30页。

资本市场线和证券市场(zhènɡquànshìchǎnɡ)线的比较1.资本市场线描绘(miáohuì)了有效资产组合的风险溢价是资产组合的标准差的函数。标准差可以衡量有效分散化的资产组合(投资者总的资产组合)的风险。2.证券市场线刻画的是单个风险资产的风险溢价,它是该资产风险的函数。单个资产的风险测度是该资产对市场组合方差的贡献程度。证券市场线对有效资产组合和单项资产均使用。16第十六页,共30页。

CAPM模型(móxíng)的意义1.证券市场线为评估投资业绩提供了一个基准。给定(ɡěidìnɡ)一项投资的以值来测度的风险,证券市场线就能得出投资者为了补偿风险所要求的风险溢价CAPM模型预测中所有资产的为零。①为正,股票价格被低估,位于SML上方。②为负,股票价格被高估,位于SML下方。股票的实际期望收益与正常期望收益的差,称为股票的。2.CAPM模型可以用于资本预算,提供基于给定(ɡěidìnɡ)值的必要收益率——最低收益率。17第十七页,共30页。

图9.3证券市场(zhènɡquànshìchǎnɡ)线和一只α值为正的股票股票的实际(shíjì)期望收益与正常期望收益之间的差,称为股票的阿尔法,。被低估的股票期望收益值将高于证券市场线给出的正常收益值。18第十八页,共30页。

9.2资本(zīběn)资产定价模型和指数模型9.2.2指数模型和实现的收益:为了(wèile)使期望收益变成实际收益,我们可以使用指数模型,其超额收益表示如下:推导第i只股票的超额收益与市场指数的协方差:9-1019第十九页,共30页。

指数(zhǐshù)模型的指数模型的β系数同资本资产定价模型期望收益(shōuyì)—贝塔关系中的β一样。只是用更直观的市场指数代替了市场组合。20第二十页,共30页。

图9.4单个基金(jījīn)α值的估计,1972~199121第二十一页,共30页。

9.3资本资产定价(dìngjià)模型符合实际吗?资本资产定价模型是解释资产风险回报率的最佳理论模型。这就意味着:没有证券(zhèngquàn)分析时,α被假设为0。α大于零或小于零只有通过良好的证券(zhèngquàn)分析才能得出。22第二十二页,共30页。

9.3资本资产定价(dìngjià)模型符合实际吗?CAPM模型包含了两方面预测:①市场组合是有效的;②SML准确描绘了风险收益的权衡,也就是为零。问题:①市场组合不可观测(guāncè)。②对市场组合的很小偏离将导致收益贝塔关系的很大偏离。9.3.1CAPM是否(shìfǒu)可检验?23第二十三页,共30页。

9.4计量经济学与期望收益—贝塔(bèitǎ)关系实证拒绝了假设:α等于0。统计偏差的引进。米勒和斯科尔斯的论文证明了计量问题可能会导致(dǎozhì)拒绝资本资产定价模型,即使该模型是非常有效的。但也可能是模型本身的问题。9.3.2实证(shízhèng)检验不支持CAPM24第二十四页,共30页。

9.5资本(zīběn)资产定价模型的扩展形式零β模型解释了当证券β较小时(xiǎoshí),α是正的;当证券β较大时,α是负的。考虑收入水平和不可交易的资产。25第二十五页,共30页。

资本资产定价模型(móxíng)的扩展形式默顿的多期模型(móxíng)和对冲组合。考虑真实利率和通货膨胀变化的影响。基于消费的资本资产定价模型罗宾斯坦,卢卡斯,布里顿。投资者必须合理分配(fēnpèi)用于当期消费和支撑未来投资的财富。26第二十六页,共30页。

流动性与资本(zīběn)资产定价模型流动性:资产以公平的市场价值卖出的速度及难易(nányì)程度。非流动性折价:可以通过一个公平市场的价值折扣部分来衡量,买方为了是资产尽快出售,必须接受这种溢价。衡量:部分买卖差价。交易成本越高,非流动性折价就越大。27第二十七页,共30页。

图9.5非流动性与平均收益(shōuyì)的关系28第二十八页,共30页。

流动性风险(fēngxiǎn)在金融危机中,流动性像突然蒸发掉了当一只股票的流动性下降时,其他股票的流动性也趋于降低(jiàngdī)。投资者要求对他们的流动性风险敞口进行补偿。—流动性β29第二十九页,共30页。

第三十页,共30页。'

您可能关注的文档

- 【精品】1.计算机网络技术概述课件PPT课件汇编

- 【精品】10-《嫦娥奔月》课件PPT课件汇编

- 【精品】10-二泉映月课件PPTPPT课件汇编

- 【精品】10《端午粽》课件PPT课件汇编

- 【精品】10产品策略课件PPT课件汇编

- 【精品】11.一块奶酪-课件PPT课件汇编

- 【精品】9Multisim在高频电路中的应用课件PPT课件

- 【精品】C--原子核的组成课件PPT课件

- 【精品】CAD阵列公开课课件PPT课件

- 【精品】Chap010-套利定价理论与风险收益多因素模型兹维-博迪-《投资学-》第九版课件PPT教学资料

- 【精品】DNA是主要的遗传物质半成品课件PPT课件精品课件

- 【精品】ICU-CSPEN课件PPT课件精品课件

- 【精品】java语言程序设计基础篇(第八版)课件PPT第三章--机械工业出版报社--李娜译幻灯片精品课件

- 【精品】PEP小学英语三年级下册-Unit-2-My-family-Part-B-Let’s-talk课件PPT课件精品课件

- 【精品】pep英语五年级下unit2my-favourite-seasonPPT课件PPT课件精品课件

- 【精品】S版五年级语文上册《天窗》课件PPT课件精品课件

- 【精品】unit-1-Festivals-around-the-world课件PPT课件精品课件

- 【精品】Unit-1-Hello!-课件PPT课件精品课件