- 128.00 KB

- 2022-04-29 14:46:49 发布

- 1、本文档共5页,可阅读全部内容。

- 2、本文档内容版权归属内容提供方,所产生的收益全部归内容提供方所有。如果您对本文有版权争议,可选择认领,认领后既往收益都归您。

- 3、本文档由用户上传,本站不保证质量和数量令人满意,可能有诸多瑕疵,付费之前,请仔细先通过免费阅读内容等途径辨别内容交易风险。如存在严重挂羊头卖狗肉之情形,可联系本站下载客服投诉处理。

- 文档侵权举报电话:19940600175。

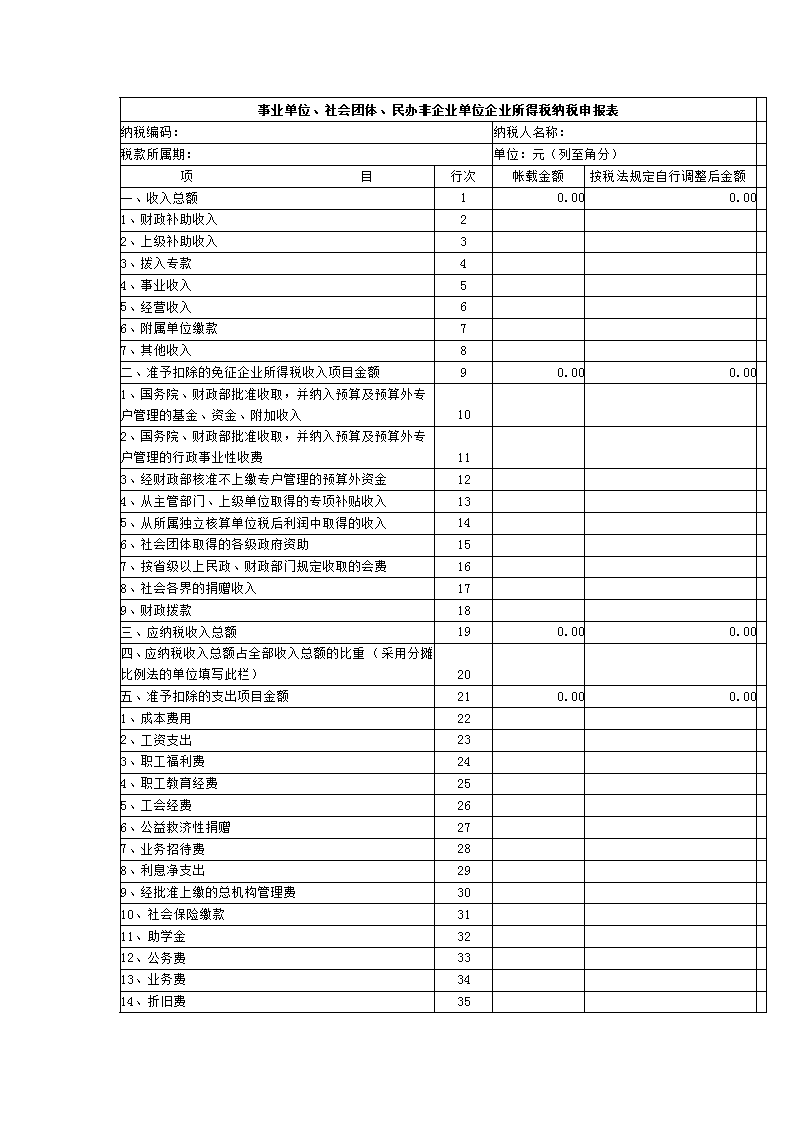

'事业单位、社会团体、民办非企业单位企业所得税纳税申报表纳税编码:纳税人名称:税款所属期:单位:元(列至角分)项 目行次帐载金额按税法规定自行调整后金额一、收入总额10.000.001、财政补助收入2 2、上级补助收入3 3、拨入专款4 4、事业收入5 5、经营收入6 6、附属单位缴款7 7、其他收入8 二、准予扣除的免征企业所得税收入项目金额90.000.001、国务院、财政部批准收取,并纳入预算及预算外专户管理的基金、资金、附加收入10 2、国务院、财政部批准收取,并纳入预算及预算外专户管理的行政事业性收费11 3、经财政部核准不上缴专户管理的预算外资金12 4、从主管部门、上级单位取得的专项补贴收入13 5、从所属独立核算单位税后利润中取得的收入14 6、社会团体取得的各级政府资助15 7、按省级以上民政、财政部门规定收取的会费16 8、社会各界的捐赠收入17 9、财政拨款18 三、应纳税收入总额190.000.00四、应纳税收入总额占全部收入总额的比重(采用分摊比例法的单位填写此栏)20 五、准予扣除的支出项目金额210.000.001、成本费用22 2、工资支出23 3、职工福利费24 4、职工教育经费25 5、工会经费26 6、公益救济性捐赠27 7、业务招待费28 8、利息净支出29 9、经批准上缴的总机构管理费30 10、社会保险缴款31 11、助学金32 12、公务费33 13、业务费34 14、折旧费35

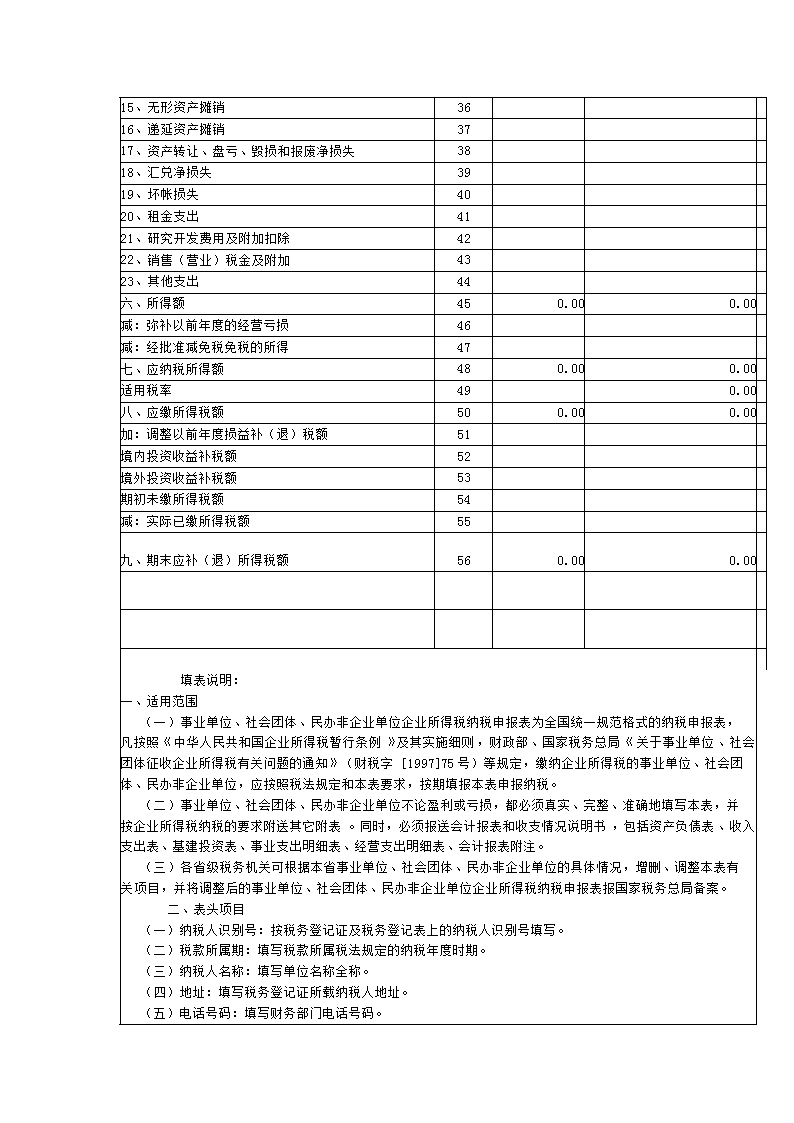

15、无形资产摊销36 16、递延资产摊销37 17、资产转让、盘亏、毁损和报废净损失38 18、汇兑净损失39 19、坏帐损失40 20、租金支出41 21、研究开发费用及附加扣除42 22、销售(营业)税金及附加43 23、其他支出44 六、所得额450.000.00减:弥补以前年度的经营亏损46 减:经批准减免税免税的所得47 七、应纳税所得额480.000.00适用税率49 0.00八、应缴所得税额500.000.00加:调整以前年度损益补(退)税额51 境内投资收益补税额52 境外投资收益补税额53 期初未缴所得税额54 减:实际已缴所得税额55 九、期末应补(退)所得税额560.000.00 填表说明:一、适用范围 (一)事业单位、社会团体、民办非企业单位企业所得税纳税申报表为全国统一规范格式的纳税申报表,凡按照《中华人民共和国企业所得税暂行条例》及其实施细则,财政部、国家税务总局《关于事业单位、社会团体征收企业所得税有关问题的通知》(财税字[1997]75号)等规定,缴纳企业所得税的事业单位、社会团体、民办非企业单位,应按照税法规定和本表要求,按期填报本表申报纳税。 (二)事业单位、社会团体、民办非企业单位不论盈利或亏损,都必须真实、完整、准确地填写本表,并按企业所得税纳税的要求附送其它附表。同时,必须报送会计报表和收支情况说明书,包括资产负债表、收入支出表、基建投资表、事业支出明细表、经营支出明细表、会计报表附注。 (三)各省级税务机关可根据本省事业单位、社会团体、民办非企业单位的具体情况,增删、调整本表有关项目,并将调整后的事业单位、社会团体、民办非企业单位企业所得税纳税申报表报国家税务总局备案。 二、表头项目 (一)纳税人识别号:按税务登记证及税务登记表上的纳税人识别号填写。 (二)税款所属期:填写税款所属税法规定的纳税年度时期。 (三)纳税人名称:填写单位名称全称。 (四)地址:填写税务登记证所载纳税人地址。

(五)电话号码:填写财务部门电话号码。 (六)单位类别:按本单位属于事业单位、社会团体或民办非企业单位的类别填写。 (七)预算级次:按财政部有关规定划分,填写收入级次。 三、收入总额表中第1~8行,填写纳税人的所有收入项目。第1行,填写纳税人的收入总额(含免税收入),第2~8行填写分会计科目金额。“帐载金额”栏按事业单位、社会团体、民办非企业单位所执行的会计制度进行核算的数字填写,“按税法规定自行调整后的金额”栏按税法规定的权责发生制 调整后的金额填写。 逻辑关系式为:1=2+3+4+5+6+7+8 四、准予扣除的免征企业所得税收入项目金额 表中第9~18行,按照财政部、国家税务总局《关于事业单位、社会团体、民办非企业单位征收企业所得税有关问题的通知》(财税字[1997]75号)第二条规定的免征企业所得税的项目的内容及财政拨款金额填写。第9行填写合计数,第10~18等填写分项目数。“帐载金额”栏按事业单位、社会团体、民办非企业单位所执行的会计制度进行核算的数字填写,“按税法规定自行调整后的金额”栏按税法规定的权责发生制调整后的金额填写。 逻辑关系式为:9=10+11+12+13+14+15+16+17+18 五、应纳税收入总额 表中第19行,为第1行减去第9行的数额。 逻辑关系式为:19=1-9 六、应纳税收入总额占全部收入总额的比重 表中第20行应纳税收入总额占全部收入总额的比重,为按税法规定自行调整后金额栏第19行“应纳税收入总额”除以第1行收入总额所得出的百分比。 逻辑关系式为:20=19÷1 七、准予扣除的支出项目金额 表中第21行,为第22~44行的合计数;准予扣除的全部支出项目金额采用分摊比例法的单位,可用支出总额×第20行计算出的分摊比例,得出应纳税收收入应分摊的成本、费用和损失金额填入此行。 表中第22行,为《事业单位会计制度》第509号科目“成本费用”的内容。 表中第23行,为按照《事业单位、社会团体、民办非企业单位企业所得税征收管理办法》第八条第一款列支的工资支出金额。 表中第24~29行,为根据税法规定计提的职工福利费、职工教育经费、工会经费、公益救济性捐赠、业务招待费、利息净支出的金额。 表中第30行,为按照国家税务总局关于《总机构提取管理费税前扣除审批办法》(国税发[1996]177号)、《国家税务总局关于总机构提取管理费税前扣除审批办法的补充通知》(国税函[1999]136号)的规定批准,由总机构提取的管理费金额。 表中第31~34行,为按照《事业单位会计制度》第504号科目“事业支出”、505号科目“经营支出”中列支的社会保险费、助学金、公务费、业务费的金额。 表第35~36行,为按照税法规定计提的折旧费、无形资产摊销、递延资产摊销。 表中第38行,为事业单位、社会团体、民办非企业单位进行资产转让、投资资产转让的净损失;以及按照国家税务总局《企业财产损失税前扣除管理办法》(国税发[1997]190号)的规定,批准列支的当期存货盘亏、毁损和报废净损失和固定资产盘亏、毁损和报废净损失。 表中第39行,为当期汇兑收益减汇兑支出所发生的净损失。 表中第40行,为事业单位、社会团体、民办非企业单位实际发生的坏帐损失。 表中第41行,为事业单位、社会团体、民办非企业单位租赁房屋等各项资产所支出的租金。

表中第42行,为事业单位、社会团体、民办非企业单位支出的各种技术开发费用,以及研究开发费用比上一纳税年度增长10%以上时允许的附加扣除优惠。 表中第43行,为按照《事业单位会计制度》第512号科目“销售税金”科目列支的销售税金及附加。 表中第44行其他支出,为不属于企业所得税暂行条例第七条规定的不得扣除的成本项目,同时又未包括在第24~45行各项目中的成本、费用支出。 第21~44行“帐载金额”栏按事业单位、社会团体、民办非企业单位所执行的会计制度进行核算的数字填写,“按税法规定自行调整后的金额”栏为按照企业所得税暂行条例及其实施细则和其它税收政策规定调整后的金额。 逻辑关系式为: 21=22+23+24+25+26+27+28+29+30+31+32+33+34+35+36+37+38+39+40+41+42+43+44 全部支出采用分摊比例法计算准予扣除的支出项目金额的,可只填写21行,不填22~44行。 八、所得额 表中第45行,为第19行减去21行后的数额。 逻辑关系式为:45=19-21 表中第46行,为按照应税收入减去与应税收入有关的成本费用支出后的经营亏损数额。即按照税法规定,经主管税务机关同意弥补以前年度的经营亏损数额。 表中第47行,为按照有关企业所得税优惠政策的规定,经主管税务机关批准,对事业单位、社会团体、民办非企业单位减征、免征的企业所得税额。第9~18行准予扣除的免征企业所得税收入项目内容不在此填写。没有减免所得税的单位不填写此栏。 九、应纳税所得额 表中第48行,为第45行减去46行、47行后的数额。 逻辑关系式为:48=45-46-47 表中第49行适用税率,为事业单位、社会团体、民办非企业单位适用的企业所得税税率。年应纳税所得额在3万元(含3万元)以下的,税率减按18%征收企业所得税;年应纳税所得额超过3万元至10万元(含10万元),税率减按27%征收企业所得税;年应纳税所得额在10万元以上的,按33%的税率征收企业所得税。 十、应缴所得税额 表中第50行,为第48行乘以第49行适用税率得出的数额。 逻辑关系式为:50=48×49。 表中第51行,为调整以前年度的损益应补交或应退的企业所得税数额。 表中第52行,为纳税人在中国境内投资获得的投资收益,在弥补本单位经营亏损后,应补缴的企业所得税税额。没有境内投资的单位不填写此栏。 表中第53行,为纳税人在中国境外投资获得的投资收益,在弥补本单位经营亏损后,应补缴的企业所得税税额。没有境外投资的单位不填写此栏。 表中第54行,为期初应缴未缴的企业所得税税额。 表中第55行,为实际已缴纳的企业所得税税额。 十一、期末应补(退)所得税额 表中第56行,为期末应补(退)所得税额。 逻辑关系为:56=50+51+52+53+54-55'

您可能关注的文档

- 卷烟批发环节消费税纳税申报表

- 增值税纳税申报表(适用于一般纳税人)

- 增值税纳税申报表(一般纳税人适用)

- 新企业所得税纳税申报表填报解析

- 2014年新企业所得税年度纳税申报表解读分析

- 4.增值税纳税申报表填写(201604)课件

- 中华人民共与国企业所得税年度纳税申报表(a类)填报

- 中华人民共和国企业所得税月(季)度纳税申报表填报说明

- 中华人民共和国企业所得税月(季)度纳税申报表(a类)(b类)

- 企业所得税年度纳税申报表

- 湖南省长沙市契税纳税申报表

- 城镇土地使用税纳税申报表(汇总版)

- 新小规模纳税申报表填报范例

- 中华人民共和国企业所得税月季度预缴纳税申报表a类

- 2《中华人民共和国企业所得税月(季)度预缴纳税申报表(a类)》填报说明

- 《2014最新中华人民共和国企业所得税月(季)度预缴纳税申报表(a类)》填报说明.doc 2

- 企业所得税年度纳税申报表(a类,2014年修订版)讲解

- 企业所得税预缴纳税申报表